Autres articles

-

Stratégie de coopération Sud-Sud du Maroc : Une approche proactive, multidimensionnelle et inclusive

-

Un univers DC réinventé : De The Batman à The Penguin, l’héritage d’un chef-d’œuvre

-

L'ère des incendies

-

Interdisons la géoingénierie solaire

-

La représentation du « Nouveau Maroc » dans le monde diplomatique

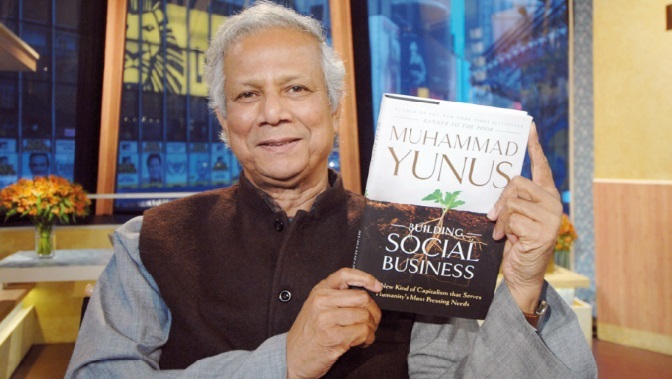

Dans les années 1990 quand la microfinance faisait son entrée dans la lutte mondiale contre la pauvreté, ses partisans la vantaient comme étant un miracle de prospérité. Le nouveau modèle d’octroi de prêts modestes aux petits agriculteurs était séduisant, en partie, parce qu’il s’accorde bien avec l’idée de « création de richesse », comparativement à l’échec de l’aide simple. Le modèle a immédiatement été salué par la critique, grâce au succès remarquable de Muhammad Yunus, fondateur de la Grameen Bank et lauréat, en 2006, du Prix Nobel de la Paix. D’autres succès suivirent, comme celui de l’Equity Bank du Kenya, avec un modèle légèrement hybride, relativement à celui de la microfinance traditionnelle.

Mais alors que quelques succès ont jailli ici et là, on a pu constater aussi d’énormes échecs. La microfinance a commencé à entrer sous le feu des projecteurs surtout pour les mauvaises raisons. Mais il y avait aussi un énorme potentiel. Les investisseurs et certaines institutions financières ont commencé à revendiquer une part du gâteau en mettant de l’argent sur la table. Pour la plupart, ces investisseurs ne sont pas altruistes ni attirés par l’impact développemental réel pour les populations. Ils sont plutôt à la recherche du prochain coup de poker. La microfinance est devenue une sorte de modèle d’affaires, bien que différent de la banque. Ou plutôt, qui fait « banquer » les pauvres.

En 2010, Muhammad Yunus pouvait déclarer : « Nous avons créé le microcrédit pour lutter contre les requins du crédit, pas pour encourager de nouveaux requins du crédit... Le microcrédit devrait être considéré comme une occasion d’aider les gens à sortir de la pauvreté par les affaires, pas comme une occasion de faire de l’argent sur le dos des pauvres ».

Le débat autour du fait de savoir s’il est juste ou pas de faire de l’argent avec les très pauvres n’est pas encore réglé. L’allégation d’abus de pouvoir dans une relation inégale est certainement fausse. Mais les révélations selon lesquelles les investisseurs et les institutions financières étaient là juste pour faire de l’argent a déclenché un examen bienvenu de l’ensemble du secteur. Les résultats ont parfois été troublants.

Selon Microfinance Transparency, des pays comme la Zambie avaient des taux d’intérêt allant jusqu’à 110 pour cent. Ce sont 80 pour cent au Ghana, 40 pour cent en Colombie, 55 pour cent au Pakistan et 200 pour cent aux Philippines. Ces taux enfonçaient effectivement les pauvres dans la misère.

Un grand nombre d’institutions de microfinance, avant la ruée des investisseurs, faisaient payer des taux d’intérêt plus élevés que cela n’est raisonnablement acceptable. Les gens ont commencé à faire défaut. En Inde les suicides liés à ces défauts de paiement ont soulevé l’indignation. Ces questions n’étaient pas spécifiques à l’Asie : l’Afrique et l’Amérique du Sud connaissaient des problèmes similaires.

Dans de nombreux endroits, le secteur poussait les pauvres à s’appauvrir davantage, ces derniers perdant leur biens ou même, dans des cas extrêmes comme l’Inde, la vie. Chuck Waterfiel , fondateur de Microfinance Transparency et professeur à l’Université de Columbia recueille et publie des données sur les taux d’intérêt des organisations de microfinance à travers le monde. Il estime que la microfinance n’est pas en train de perdre de son attrait, mais que sans interventions ou surveillance des acteurs de la microfinance , le secteur pourrait s’autodétruire. Les régulateurs doivent jouer un rôle actif pour faire en sorte que les pauvres ne soient pas floués. Après la tourmente qui s’est emparée de l’industrie de la microfinance en Inde, le gouvernement a introduit une nouvelle réglementation comme The Economist l’a récemment rappelé :

« Les directives tentent de tracer une ligne entre le profit et l’exploitation. Les taux d’intérêt annuels des institutions de microcrédit sont désormais plafonnés à 10-12 points de pourcentage au-dessus de leurs propres coûts d’emprunt, on tourne donc autour de 23-27 pour cent. Certains prenaient 40 pour cent durant le boom. Des prêteurs locaux douteux, seule source alternative de crédit dans de nombreuses zones rurales, pratiquent des taux encore plus élevés. Les institutions de microcrédit sont également empêchés de prêter à quelqu’un ayant plus d’un prêt non remboursé ».

La situation n’est pas catastrophique partout. Dans certains pays, comme le Pérou et l’Éthiopie sont raisonnables, sous les 20 pour cent et 30 pour cent respectivement. En tant que nouvelle stratégie d’intervention contre la pauvreté, la microfinance fait face à des défis et cette surveillance constante est bonne pour la transparence, la responsabilité et la croissance.

Pour autant que nous le sachions, le monde aurait pu éviter le crash économique mondial de 2008 avait s’il a avait eu une surveillance assez prudente de l’industrie financière. La Commission d’enquête sur la crise financière a blâmé « la cupidité , l’incompétence ou les deux », pointant du doigt principalement les régulateurs. La microfinance peut éviter un tel accident - elle a besoin de réformes pour rendre ses prêts plus équitables et accessibles aux pauvres.

Mais la microfinance a des limites. L’accès à de petits prêts pour les petites entreprises ne sortiront pas miraculeusement les pays de la pauvreté vers la prospérité. Quand elle réussit, la microfinance sort les gens de l’extrême pauvreté et les laisse dans la pauvreté. D’autres interventions sont encore nécessaires, en particulier l’accent sur les petites et moyennes entreprises - l’épine dorsale de la création d’une classe moyenne.

Il n’y a pas de solution universelle et « à taille unique » dans la création de richesse ou la lutte contre la pauvreté. La pauvreté vient d’un mélange complexe et compliqué de facteurs pour lesquels différentes stratégies ont des résultats différents. La microfinance, lorsqu’elle est équitable et accessible, est une stratégie qui traite principalement de l’extrême pauvreté et se limite à cela. Les gens ne devraient pas perdre la foi dans la microfinance, mais plutôt chercher à améliorer l’industrie et protéger les pauvres contre l’exploitation potentielle (des taux d’intérêt exorbitants).

* Andy Kristian Agaba est

fondateur et PDG de Hiinga, une institution de microfinance dédiée aux petits

agriculteurs en Afrique

de l’Est et Obadias Ndaba est commentateur sur African

Liberty, le Huffington Post.

Mais alors que quelques succès ont jailli ici et là, on a pu constater aussi d’énormes échecs. La microfinance a commencé à entrer sous le feu des projecteurs surtout pour les mauvaises raisons. Mais il y avait aussi un énorme potentiel. Les investisseurs et certaines institutions financières ont commencé à revendiquer une part du gâteau en mettant de l’argent sur la table. Pour la plupart, ces investisseurs ne sont pas altruistes ni attirés par l’impact développemental réel pour les populations. Ils sont plutôt à la recherche du prochain coup de poker. La microfinance est devenue une sorte de modèle d’affaires, bien que différent de la banque. Ou plutôt, qui fait « banquer » les pauvres.

En 2010, Muhammad Yunus pouvait déclarer : « Nous avons créé le microcrédit pour lutter contre les requins du crédit, pas pour encourager de nouveaux requins du crédit... Le microcrédit devrait être considéré comme une occasion d’aider les gens à sortir de la pauvreté par les affaires, pas comme une occasion de faire de l’argent sur le dos des pauvres ».

Le débat autour du fait de savoir s’il est juste ou pas de faire de l’argent avec les très pauvres n’est pas encore réglé. L’allégation d’abus de pouvoir dans une relation inégale est certainement fausse. Mais les révélations selon lesquelles les investisseurs et les institutions financières étaient là juste pour faire de l’argent a déclenché un examen bienvenu de l’ensemble du secteur. Les résultats ont parfois été troublants.

Selon Microfinance Transparency, des pays comme la Zambie avaient des taux d’intérêt allant jusqu’à 110 pour cent. Ce sont 80 pour cent au Ghana, 40 pour cent en Colombie, 55 pour cent au Pakistan et 200 pour cent aux Philippines. Ces taux enfonçaient effectivement les pauvres dans la misère.

Un grand nombre d’institutions de microfinance, avant la ruée des investisseurs, faisaient payer des taux d’intérêt plus élevés que cela n’est raisonnablement acceptable. Les gens ont commencé à faire défaut. En Inde les suicides liés à ces défauts de paiement ont soulevé l’indignation. Ces questions n’étaient pas spécifiques à l’Asie : l’Afrique et l’Amérique du Sud connaissaient des problèmes similaires.

Dans de nombreux endroits, le secteur poussait les pauvres à s’appauvrir davantage, ces derniers perdant leur biens ou même, dans des cas extrêmes comme l’Inde, la vie. Chuck Waterfiel , fondateur de Microfinance Transparency et professeur à l’Université de Columbia recueille et publie des données sur les taux d’intérêt des organisations de microfinance à travers le monde. Il estime que la microfinance n’est pas en train de perdre de son attrait, mais que sans interventions ou surveillance des acteurs de la microfinance , le secteur pourrait s’autodétruire. Les régulateurs doivent jouer un rôle actif pour faire en sorte que les pauvres ne soient pas floués. Après la tourmente qui s’est emparée de l’industrie de la microfinance en Inde, le gouvernement a introduit une nouvelle réglementation comme The Economist l’a récemment rappelé :

« Les directives tentent de tracer une ligne entre le profit et l’exploitation. Les taux d’intérêt annuels des institutions de microcrédit sont désormais plafonnés à 10-12 points de pourcentage au-dessus de leurs propres coûts d’emprunt, on tourne donc autour de 23-27 pour cent. Certains prenaient 40 pour cent durant le boom. Des prêteurs locaux douteux, seule source alternative de crédit dans de nombreuses zones rurales, pratiquent des taux encore plus élevés. Les institutions de microcrédit sont également empêchés de prêter à quelqu’un ayant plus d’un prêt non remboursé ».

La situation n’est pas catastrophique partout. Dans certains pays, comme le Pérou et l’Éthiopie sont raisonnables, sous les 20 pour cent et 30 pour cent respectivement. En tant que nouvelle stratégie d’intervention contre la pauvreté, la microfinance fait face à des défis et cette surveillance constante est bonne pour la transparence, la responsabilité et la croissance.

Pour autant que nous le sachions, le monde aurait pu éviter le crash économique mondial de 2008 avait s’il a avait eu une surveillance assez prudente de l’industrie financière. La Commission d’enquête sur la crise financière a blâmé « la cupidité , l’incompétence ou les deux », pointant du doigt principalement les régulateurs. La microfinance peut éviter un tel accident - elle a besoin de réformes pour rendre ses prêts plus équitables et accessibles aux pauvres.

Mais la microfinance a des limites. L’accès à de petits prêts pour les petites entreprises ne sortiront pas miraculeusement les pays de la pauvreté vers la prospérité. Quand elle réussit, la microfinance sort les gens de l’extrême pauvreté et les laisse dans la pauvreté. D’autres interventions sont encore nécessaires, en particulier l’accent sur les petites et moyennes entreprises - l’épine dorsale de la création d’une classe moyenne.

Il n’y a pas de solution universelle et « à taille unique » dans la création de richesse ou la lutte contre la pauvreté. La pauvreté vient d’un mélange complexe et compliqué de facteurs pour lesquels différentes stratégies ont des résultats différents. La microfinance, lorsqu’elle est équitable et accessible, est une stratégie qui traite principalement de l’extrême pauvreté et se limite à cela. Les gens ne devraient pas perdre la foi dans la microfinance, mais plutôt chercher à améliorer l’industrie et protéger les pauvres contre l’exploitation potentielle (des taux d’intérêt exorbitants).

* Andy Kristian Agaba est

fondateur et PDG de Hiinga, une institution de microfinance dédiée aux petits

agriculteurs en Afrique

de l’Est et Obadias Ndaba est commentateur sur African

Liberty, le Huffington Post.

Stratégie de coopération Sud-Sud du Maroc : Une approche proactive, multidimensionnelle et inclusive

Stratégie de coopération Sud-Sud du Maroc : Une approche proactive, multidimensionnelle et inclusive